「提要」2020年半年报收官在即,从已发布中报的各家公司情况看来,新冠疫情对经济的影响在上半年集中爆发,很多上市公司出现了盈利或净利增速急刹车甚至亏损的状况。在一片寒冷中,我乐家居、志邦等大宗业务以其大规模、高增速,成为前6个月最为亮眼的“风景线”和业绩“稳压器”。

大宗业务拯救上半年业绩

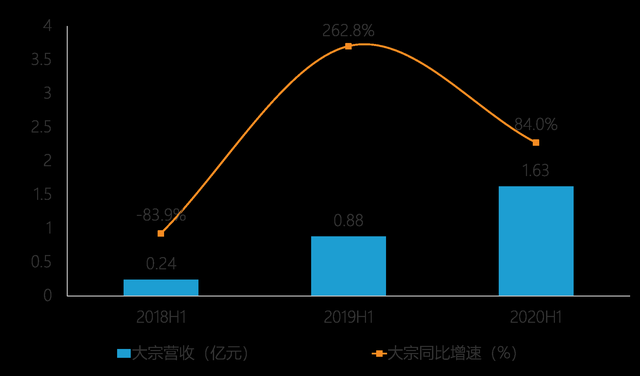

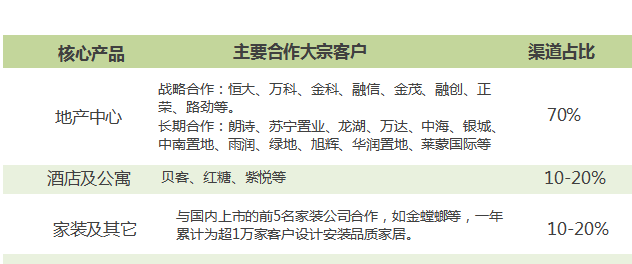

从目前已发布2020年半年报的定制家居上市企业看来,我乐家居是唯一一家营收和净利润实现双向正增长的企业,细数其“功臣”,大宗业务无疑当属头阵。我乐家居通过持续扩大与恒大、融创、金茂、华夏幸福、金科等国内大型地产公司的合作体量,2020年上半年工程收入同比增长84.0%至1.63亿元,近两年平均增速达160.8%。

(2018H1-2020H1我乐家居大宗业务营收情况)

同业中,志邦、金牌厨柜、皮阿诺亦收获颇丰,2020H1分别实现大宗业务收入3.37 亿、2.41亿、2.79亿,分别同增59.27%、39.46%、322.3%。对比上半年各家企业总体业务艰难的个位数增长,大宗业务的数据简直“一枝独秀”。

以大宗业务在上半年总营收中的贡献比看,我乐家居、志邦、金牌厨柜皆在30%上下。大宗业务不约而同成为各家公司上半年的强劲增长引擎。

据悉,精装修是这几年来伴随着政策的催化作用火起来的,以前没有要求强制精装修,自2017年4月住房和城乡建设部印发《建筑业发展“十三五”规划》后,全国上下地产行业掀起了全装修热浪,2017年至2019年三年时间里,新房精装楼盘数比率从3%攀升至近30%。作为地产后周期产业,定制家居企业的大宗业务也是从那时候开始规模化发展起来的。

增长刚刚开始

然而,如今的增长贡献或许仅仅只是一个开始。对比日本、美国、欧洲等海外地区80%以上的精装比例,我国住宅工业体系仍存在很强的提升空间,加上二手房、翻新房需求的增加,定制家居B端市场体量还将快速释放,但目前个中参与者的竞争其实并不充分。

业内人士表示,由于全装修项目具有工程量大、业务销售规模大、应收账款较多、交付期短、系统化和信息化管理要求高的特点,地产商往往选取各品类行业前十的供应商进行合作,也即竞争门槛限定在少数的头部定制家居公司中。但各家发展侧重点不一,前几年仅有皮阿诺重点紧盯工程渠道,2019年欧派、我乐家居、索菲亚、好莱客的营收占比都不足20%。

即便近两年各家开始重视工程赛道,但仍然相对谨慎。上述我乐家居,2017年底重启地产业务后,对工程业务订单一直秉持着较为严苛的标准,截止2019年底,仍然主要精选TOP30地产公司合作,地产拓展尚集中在西南等少数几个区域和城市,且大宗营收占比比同为“橱柜派”的志邦和金牌少出4个点,显示我乐家居的工程渠道相比较为广阔。

(我乐家居大宗业务结构占比)

事实上,今年以来,实力厂商似乎纷纷有了更多放宽的动作。比如5月份,我乐家居获得中国建筑装饰协会授牌成为正式会员单位,带来更多与上游装企、房企交流合作与工程拓展的机会,助力我乐家居全国大宗业务合作版图进一步扩大;8月份,历来不沾工程的“衣柜派”好莱客,公告称拟收购千川门业公司51%的股权,以进军大宗业务。

高端房产配高端家具

值得注意的是,随着越来越多的定制企业将目光锁定在大宗赛道上,这一渠道进入快速调整阶段,其中一个重要的趋势是:零售渠道的细分化品牌格局,正在传导到工程渠道。

对此,业内人士进一步解释,随着消费升级、审美升级的加速爆发,城市中产和新中产用户对更高品质、更美颜值、更独特产品的偏好,直观体现在对我乐家居等中高端品牌、原创品牌的需求激增上,而精装房地产公司或旧改家装公司交付中高端品牌,对其终端客户无疑更具吸引力,最终将促动B端公司自身业务的发展。

“高端客户配高端房产,高端房产配高端家具”、“与其他地产公司形成精装修风格差异”的基础逻辑,是促使地产公司加大与中高端品牌、原创品牌合作力度的根本驱动力。

更重要的是,地产公司能从中高端品牌处获得更多的品牌溢价。以全装修房交付要求的橱柜产品为例,根据2019年财报数据,我乐家居的整体厨柜均价是行业均值的2倍,在原创设计、产品外观和质量上与大众品牌形成明显区隔,于消费者口碑中早已树立了名副其实的高定品牌形象;但我乐家居的大宗业务毛利率为25.41%,比欧派的34.63%和志邦的42.03%都低出很多,表明地产公司以强势的集采价,获得了几倍于此的品牌溢价。

不过有人士指出,我乐家居在大宗业务起步的头几年,主动牺牲毛利率快速抢占工程赛道,如今地位已稳固有加,未来要像志邦一样逐步提高议价也未可知。

点评:对于看似热闹、实则竞争者寡的定制家居大宗赛道而言,乾坤未定,你我皆是黑马。而定制家居行业的新格局,或将在各头部企业的工程破局中,加速显现。